прогноз компании

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 г. покажет снижение на 10% — ТАСС со ссылкой на пресс-службу компании

- 17 декабря 2025, 23:04

- |

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 года покажет снижение на 10%, сообщили ТАСС в пресс-службе компании.

Сокращение спроса в строительстве объясняется в том числе высокой ключевой ставкой, низким объемом запусков новых проектов, а также сокращением льготных финансовых инструментов.

Снижение потребления металла ожидается во всех основных потребительских отраслях в этом году, добавили в Северстали.

tass.ru/ekonomika/25943437

- комментировать

- 103

- Комментарии ( 0 )

Мировых экономически рентабельных запасов алмазов хватит на 20 лет при добыче в 90 млн карат ежегодно — Алроса

- 16 декабря 2025, 23:40

- |

Текущая оценка экономически рентабельных запасов алмазов при нынешних ценах — это 1,8 миллиарда карат. Этого хватит примерно на 20 лет при добыче в 90 миллионов карат в год, — сказал он.

◾Тахиев отметил, что чуть более половины из этих запасов находится в России. Остальное приходится в основном на Африку — Ботсвана, Ангола. Он уточнил, что Австралия уже вышла из чата, Канада тоже не оказывает влияние на общемировое распределение.

Если мировая добыча алмазов ежегодно будет сокращаться, то текущих запасов в 1,8 миллиарда может хватить на 50-60 лет и больше, — добавил топ-менеджер компании.

◾По его словам, бриллиантов становится меньше, но они точно никуда не денутся — это явление мировой истории и культуры уже тысячи лет.

( Читать дальше )

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

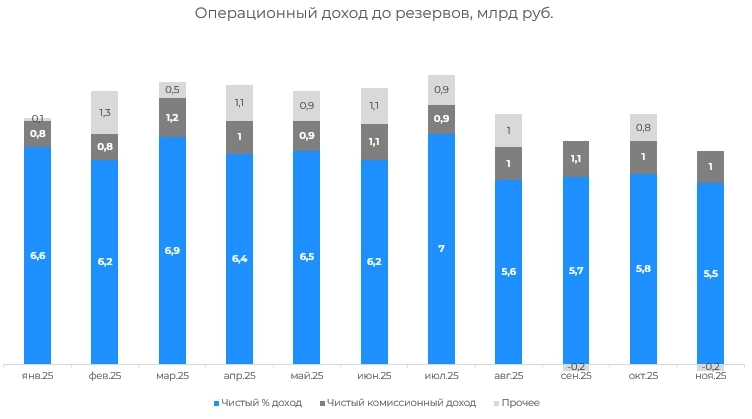

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

Глава Алросы: Запасы на всех этапах алмазной цепочки постепенно возвращаются к норме. Я считаю, что формируются необходимые условия для восстановления цен

- 16 декабря 2025, 12:49

- |

«Запасы на всех этапах алмазной цепочки постепенно возвращаются к норме. Я считаю, что формируются необходимые условия для восстановления цен», - заявил глава российской алмазодобывающей «АЛРОСА» Павел Маринычев в интервью индийскому изданию The Times of India.

«В 3кв 2025 года продажи крупнейших индийских ритейлеров снова показали двузначный рост — в среднем на 29% г/г», — сказал глава «АЛРОСА», добавив, что последние данные из Китая также обнадеживают.

www.finmarket.ru/news/6530002

День Инвестора Интер Рао

- 15 декабря 2025, 20:43

- |

Ниже будет ряд слайдов из презентации + отдельно ключевые пункты которые я запомнил/записал на мероприятии.

● РФ — ведущая энергетическая держава: значимые запасы газа и нефти; 4-е место по выработке и потреблению электроэнергии.

● Установленная мощность РФ: ~269 ГВт (с учётом новых территорий).

● Выработка 2024: ~1,2 трлн кВт·ч.

● «Низкоуглеродная» генерация (АЭС, ГЭС, газ): >80% установленной мощности; тепловая генерация >60% по установленной мощности.

● 2025: потребление снизилось на ~1% с сильной погодной зависимостью; сбор платежей ~98–100%; системных блэкаутов не было.

( Читать дальше )

РуссНефть по итогам 2025г добудет 6,14 млн т нефти (+0,8% г/г) и 2,08 млрд кубов газа — старший вице-президент Александр Малышев

- 15 декабря 2025, 15:34

- |

По итогам текущего года в работу введено 114 новых нефтяных скважин — их ввод в эксплуатацию обеспечит свыше 880 тыс. тонн накопленной добычи.

Он добавил, что в текущем году на Восточно-Каменном построен первый пусковой комплекс установки подготовки нефти (УПН) мощностью: по нефти — 500 тыс. тонн, по ЖУВ — 700 тыс. тонн, по попутному нефтяному газу — 42 млн куб. м.www.finmarket.ru/news/6529296

Мировой рынок никеля уже четвертый год подряд находится в состоянии профицита — Норникель представил новый обзор рынка металлов

- 15 декабря 2025, 13:37

- |

Никель

Мировой рынок никеля уже четвертый год подряд находится в состоянии профицита. Этот устойчивый дисбаланс объясняется не слабым спросом, который продолжает стабильно расти (до 3,62 млн т (+6%) в 2025 году и еще на +6% до 3,83 млн т в 2026 году), а чрезмерно быстрым наращиванием предложения на фоне продолжающегося роста производства в Индонезии (мировое производство никеля в 2025 году ожидается на уровне 3,86 млн т (+6%), а в 2026 году – 4,10 млн т (+6%), при этом более 66% этого объёма будет приходиться на индонезийское сырьё).

Сложившийся избыток предложения зафиксировал цены на определенном уровне. Стоимость никеля на Лондонской бирже металлов (ЛБМ) в течение года колебалась в относительно узком диапазоне вокруг уровня предельных издержек переработки индонезийской руды в никелевый катод — порядка 15 тыс.

( Читать дальше )

Какую дивидендную доходность ожидает банк ДОМ.РФ по своим акциям?

- 12 декабря 2025, 15:35

- |

Государственный ипотечный банк ДОМ.РФ повысил прогноз своей чистой прибыли по МСФО за 2025 год на 2,3% до 88 млрд руб. Также представители банка на пресс-конференции рассказали о том, что дивиденды по его акциям за 2025 год могут составить 240-245 руб. на акцию. В ходе недавно прошедшего IPO ДОМ.РФ анонсировал дивидендную политику, согласно которой, на дивиденды будет направляться не менее 50% от годовой чистой прибыли банка по МСФО.

Исходя из дивидендной политики и текущей рыночной цены акций банка, дивидендная доходность по акциям ДОМ.РФ может составить 13,4-14%, хотя сам эмитент прогнозирует, что к моменту выплаты (то есть, скорее всего, к концу лета 2026 года) дивидендная доходность может достичь 15%, в ежегодном выражении – 20% годовых. Мы прогнозировали дивиденды ДОМ.РФ за 2025 год в размере 238-247 руб. на акцию, исходя из достаточно широкого коридора прогноза чистой прибыли, но в целом прогноз эмитента по дивидендам совпал с нашими ожиданиями.

Факторами роста чистой прибыли банка ДОМ.РФ, по нашему прогнозу, станут снижение ключевой ставки ЦБ РФ в следующем году и рост ипотечного кредитования. По нашему прогнозу, ключевая ставка ЦБ РФ в 2026 году может снизиться к концу года до 11-12% годовых, что положительно повлияет на спрос населения на ипотечное кредитование по рыночным ставкам.

( Читать дальше )

Соллерс ожидает снижения продаж в 2025 году примерно на 20%

- 12 декабря 2025, 15:06

- |

«По отношению к 2024 году у нас будет падение меньше, чем падение рынка в целом. Но будет. Мы полагаем, что порядка сорока тысяч будет с УАЗом. Это примерно минус 20% к прошлому году», — сказал он.

Как отметил Соболев, в целом результаты по итогам года в группе оценивают положительно.

По слова генерального директора, «Соллерс» в 2026 году прогнозирует рост рынка новых легковых автомобилей, включая сегмент легких коммерческих, на 10%.

«Мы должны вырасти больше рынка за счет того, что у нас расширяется линейка, мы инвестируем в локализацию. С такой широкой линейкой, мы точно должны продвигаться вперед в лидерство в сегменте легких коммерческих автомобилей», — сказал он.

«Инвестпрограмма сейчас — больше 35 млрд [рублей]. Это с начала наших инициатив с 2022 по 2028 год. Она [инвестпрограмма] еще будет изменяться. Примерно половина из этой инвестиционной программы освоено будет на конец 2025 года — то есть около 19 млн [рублей]», — сказал он.

«Мы активно развиваем Ульяновскую площадку.

( Читать дальше )

Европлан планирует удвоить прибыль в 2026 году за счёт сокращения резервов

- 12 декабря 2025, 11:21

- |

🟠По итогам 2025 года компания планирует достигнуть чистую прибыль в размере 3,5 миллиарда рублей

🟠По итогам 2026 года прогнозируется увеличение чистой прибыли в два раза по сравнению с 2025 г. — до 7 миллиардов рублей.

smart-lab.ru/blog/1241866.php

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал